- 产品

- 文章

近年来,全球地缘、国际贸易环境发生了深刻变化。中美在科技方面的竞争聚焦于半导体行业,受益于国产替代的宏伟前景、国家的鼓励政策和巨大的国内市场需求,资本涌入半导体企业。在经历了野蛮生长、百花齐放后,行业发展逐渐理性,然而真正优质的项目依然备受热捧,投资潜力巨大。投资机构不断积蓄内力的同时更加专注在细分领域寻找各自的机会。

为揭示最全面、最前沿、最详细、最权威的产业投资方向,中国半导体投资联盟、集微咨询(JW Insights)重磅发布《中国半导体股权投资月刊(2024年2月)》,立足于中国半导体股权投资市场的时代背景,结合国内半导体投资事件的行为脉络,深度解析国内半导体投资市场发展的领域、赛道及区域分布变化,并提炼出重点融资事件的市场主体特点,最后展示了中国半导体投资的全景清单。

近年来,随着人工智能、智能网联汽车、5G、云计算、数据中心等新兴市场的不断发展,全球半导体行业市场规模整体呈现增长趋势。从全球半导体市场的角度来看,市场增速正在由疾转缓。

美国半导体行业协会(SIA)发布声明称,随着人工智能(AI)需求的激增和汽车芯片的稳步增长,将有助于推动今年全球芯片销售的反弹,相较于2023年下降8.2%的基准、预计2024年全球芯片销售额将增长13.1%。2024年1月全球半导体行业销售额总计476亿美元,较2023年1月的413亿美元增长15.2%,但较2023年12月的487亿美元环比下降2.1%。

从地区来看,中国销售额同比增长26.6%,美洲地区增长20.3%,除中国及日本以外的亚太其他地区增长12.8%,但日本下降6.4%和欧洲下降1.4%的销售额同比下降。从环比来看,所有市场的月度销售额均下降,除中国及日本以外的亚太其他地区下降1.4%、美洲下降1.5%、中国下降2.5%、欧洲下降2.8%和日本下降3.9%。

全球集成电路市场规模持续扩大,呈现高度景气的状态的驱动因素主要为下游应用市场的蓬勃发展,例如,智能手机&5G手机、笔记本电脑市、汽车&新能源汽车、数据中心服务器等。集微咨询预计,虽然全球增速放缓,汽车&新能源汽车仍将是下一轮高速发展的风口。

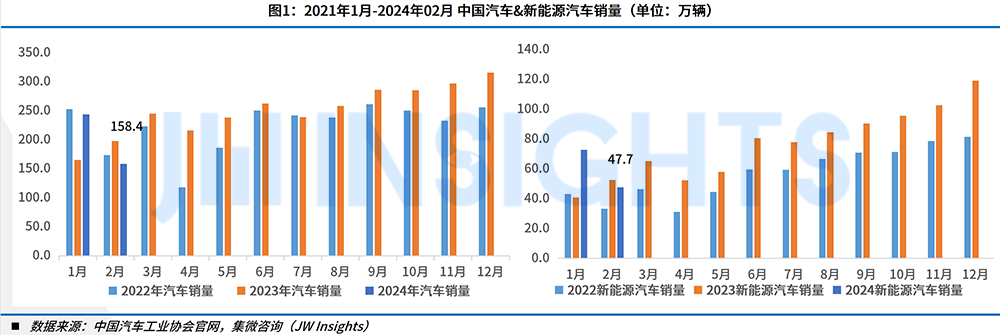

2024年02月,汽车产销分别完成150.6万辆和158.4万辆,环比分别下降37.5%和35.1%,同比分别下降25.9%和19.9%。1-2月,汽车产销累计完成391.9万辆和402.6万辆,同比分别增长8.1%和11.1%。2024年2月,新能源汽车产销分别达到46.4万辆和47.7万辆,环比分别下降41.1%和34.6%,同比分别下降16%和9.2%,市场占有率达到30.1%。2024年1-2月,新能源汽车产销累计完成125.2万辆和120.7万辆,同比分别增长28.2%和29.4%,市场占有率达到30%。

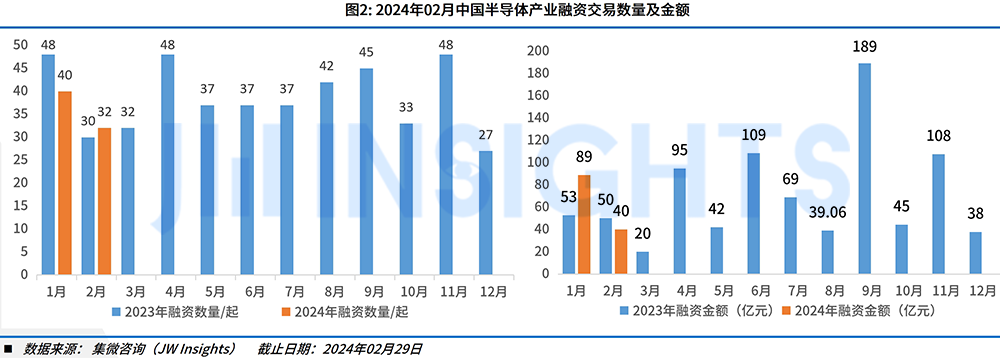

据集微咨询统计,2024年02月,中国半导体产业融资事件共计32起,同比+7%,环比-20%。2024年02月估算涉及总金额40.23亿元,同比-20%,环比-55%;估算2月平均单笔交易金额约1.26亿元。

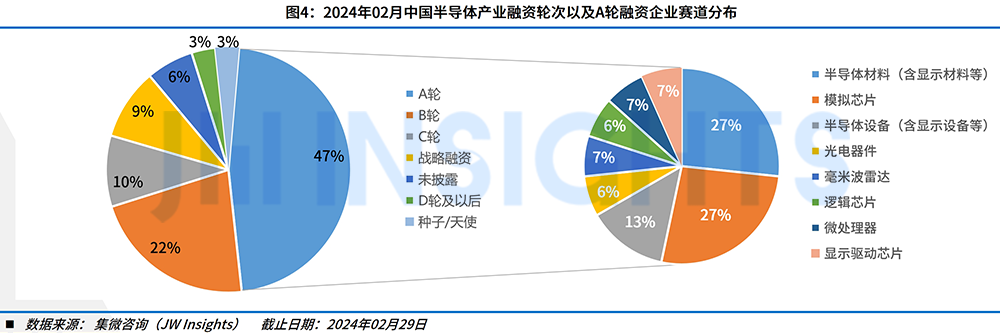

从行业分布来看,IC设计类与半导体材料、半导体设备位列三甲。2024年02月中国IC设计发生融资事件11起,占比34%,半导体材料领域有8起融资事件,占比25%。

2024年02月中国半导体投资细分赛道中,半导体设备、材料和模拟芯片赛道关注度较高,共发生20起融资事件,占比达63%。

2024年02月融资事件中,A轮15家,占比47%。在A轮融资中,半导体材料企业占比最高,共4家企业、占比约25%。

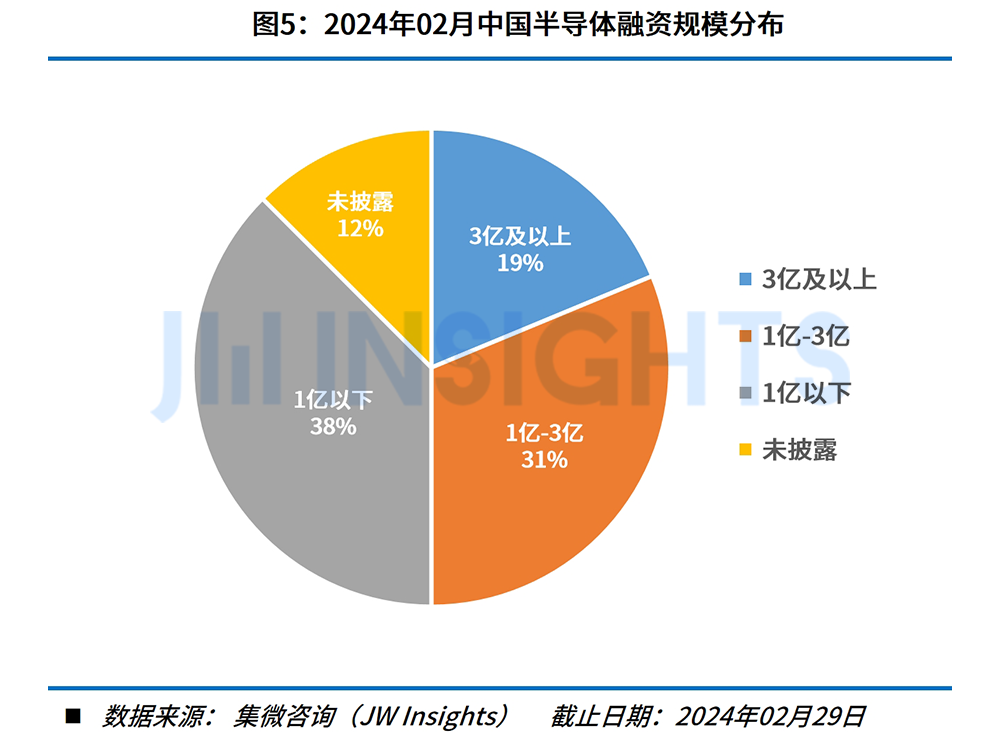

据集微咨询统计,2024年02月中国半导体融资事件中,公开披露金额事件共计32起,未披露金额事件4起。其中,单笔融资金额发生较多的1亿及以下区间共计12起,占比38%;1-3亿及以上区间共计10起,占比31%;3亿及以上区间共计6起,占比19%。

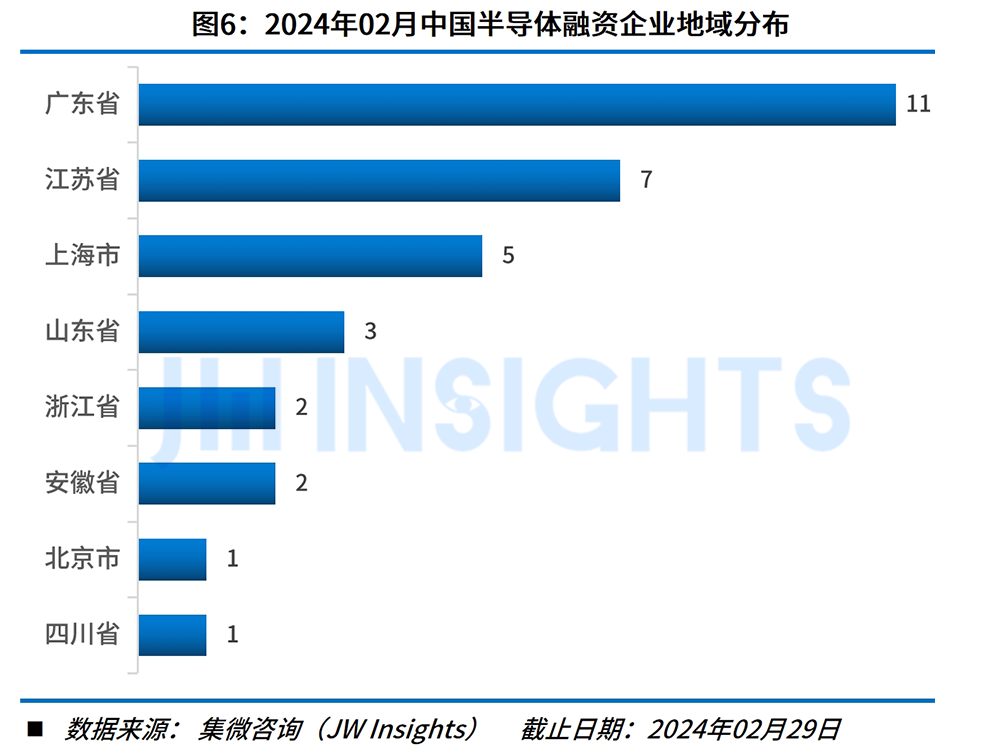

2024年02月中国半导体融资企业地域主要分布在广东省(11)、江苏省(7)、上海市(5)等,共计占融资企业百分比超72%。

此外,《中国半导体股权投资月刊(2024年2月)》还介绍了智能手机&5G手机、笔记本电脑和数据中心服务器等市场发展概况和2024年2月中国半导体投融资事件宏观分析、细分领域分析、融资企业特征分析,并详细阐述了投资热点事件。

中国半导体产业高速发展大潮势不可挡,科创板和创业板红利期尚在,其中也必然蕴含着巨大的机遇。《中国半导体股权投资月刊》也将提供最全面、最前沿、最详细、最权威的股权投资信息,帮助读者掌握行业信息,抓住投资机会。

目前,《中国半导体股权投资月刊》已在爱集微官网与APP正式上线,欢迎登录爱集微官网、爱集微APP,首页点击“集微报告”栏目,即可进行订购。

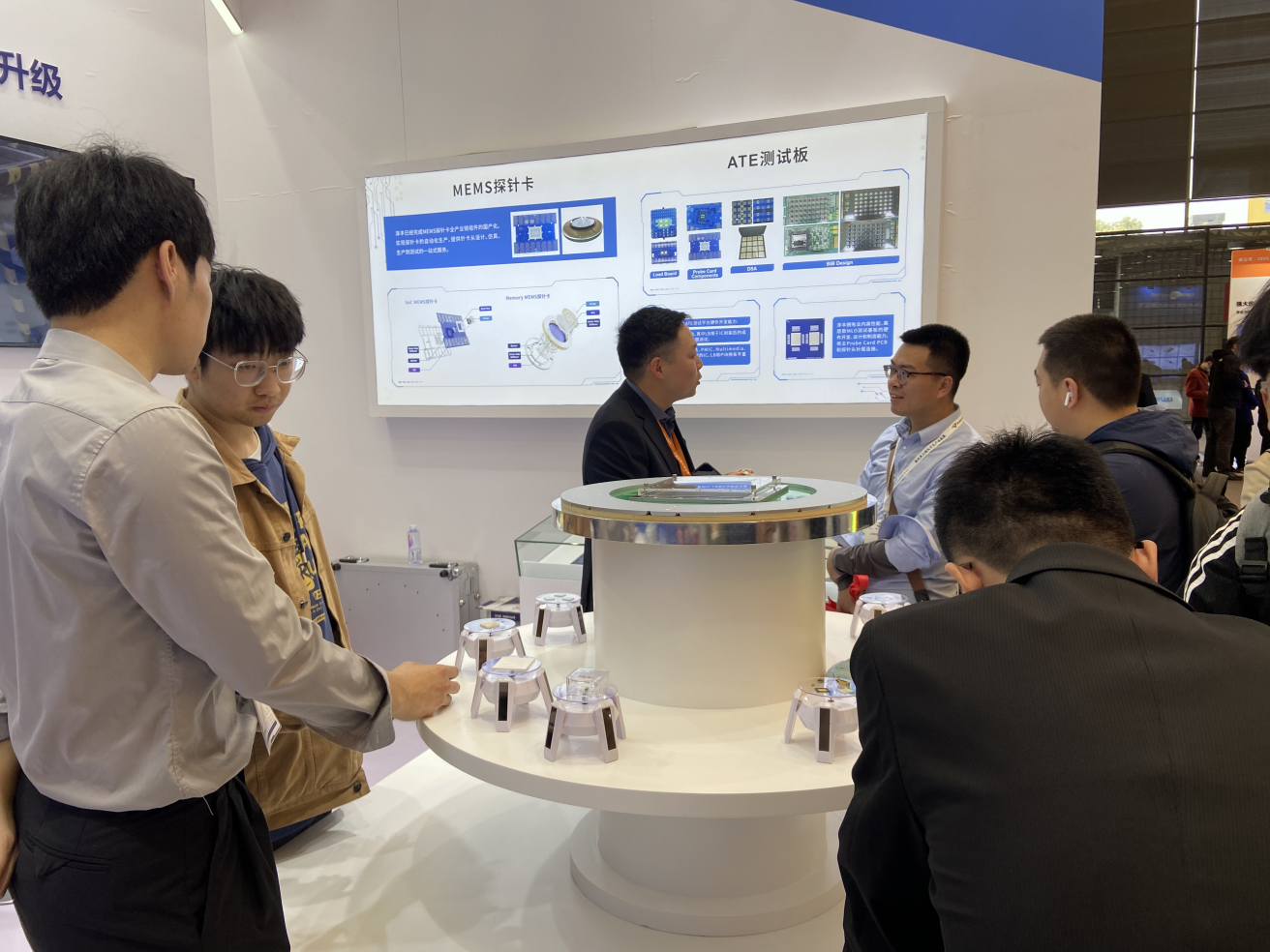

“十年磨剑,闪亮登场。”3月20日-22日,SEMICON China 2024和慕尼黑上海光博会在上海新国际博览中心隆重举行。上海泽丰半导体科技有限公司(以下简称“泽丰”,ZENFOCUS)作为高端半导体测试综合解决方案和陶瓷封装方案的代表企业受邀参会,与众多产业链品牌企业齐聚上海,展示前沿产品和技术,共话产业趋势与发展。

泽丰携三大类产品和两大类解决方案重磅亮相两大展会,展现出了国内高水平的自主材料研发能力、成熟的工艺流程能力以及优秀的工厂制造能力。前沿领先的产品、解决方案加上硬核技术、优良设计,吸引了来自全国各地的客户群体驻足咨询,一度门庭若市。

其中,展出的三大类产品包括MEMS探针卡、ATE测试板和陶瓷基板。在探针卡方面,泽丰凭借多年技术积累成功自主研发并隆重推出星际系列产品矩阵:Earth-moon System、Solar System、Galaxy System,涵盖了从CPC到VPC到高端3D MEMS探针卡,本次展出的是大麦哲伦星云探针卡(LMC,适配高端存储芯片测试)、火星系列探针卡(Mars,适配泛存储、MCU等功能芯片测试),一经亮相即引众多与会者的浓厚兴趣。

在展会现场,泽丰展出的所有探针卡均采用自研2D和3D探针,每根针均拥有高达百万次的使用寿命,配套泽丰自研MLC,其尺寸最大可达12吋,充分满足高效晶圆测试的需求,将使传统需要CPC测试的芯片拥有成本更低、速度更快、效率更高的测试方式。而为整片晶圆测试而生的存储探针卡,在性能上更是大放异彩。

此外,泽丰展出了基于MultiLane平台开发出的完整FT/CP高速ATE测试方案,其采用的μBump键合技术作为尺寸更小的接口连接技术应运而生,可以充分满足先进封装对于连接芯片和基板的桥接技术的需求,帮助合作伙伴提升ATE测试效率,降低测试成本。

先进陶瓷产品同样是泽丰在本届展会的明星产品,包括12英寸LTCC陶瓷基板、陶瓷管壳、T/R组件等,通过生产工艺实现高致密性的多层设计,其可充分满足先进封装对于高线密度基板的需求,不仅吸引了研究所前来驻足交流、媒体参访,咨询观众也络绎不绝。

泽丰于展会期间对这些前沿的尖端产品进行了深层解码,以加强与业界联动、共同推动产业发展。在探针卡方面,泽丰凭借多年技术积累成功自主研发并隆重推出星际系列产品矩阵:Earth-moon System、Solar System、Galaxy System,涵盖了从CPC到VPC到高端3D MEMS探针卡,本次展出的是大麦哲伦星云探针卡(LMC,适配高端存储芯片测试)、火星系列探针卡(Mars,适配泛存储、MCU等功能芯片测试),一经亮相即引众多与会者的浓厚兴趣。

泽丰已经完成MEMS探针卡全产业链组件的国产化,实现探针卡自动化生产,具备全系列探针卡制作和设计能力,并提供针卡从设计、仿真、生产到测试的一站式服务。

由于MEMS探针卡和上游探针材料技术壁垒较高,导致市场主要被美、日、韩等海外企业垄断,国内厂商在半导体测试探针的自主化生产方面迟迟未能突破,只能依赖进口。而关键物料及生产工序无法做到自主可控,导致多数国内探针卡厂商只能进行简单维护,对探针卡的维修却需要寄望国外供应商处理。

为了规避客户供应链风险,打造出自主可控的MEMS探针卡,泽丰半导体从上游原材料入手,拥有从材料、工艺到集成方案的全流程能力,实现了测试接口的全流程闭环。当前泽丰的探针已全面实现国产化,同时通过产学研相结合的方式实现了探针关键物料的大批量生产。

泽丰自主研发的探针卡MLC,已可实现低介电常数、低介电损耗,同时其可配套金体系,满足高频、高稳定性的场景需求,可适应高温、高湿等严苛的工况环境。目前,泽丰已拥有业内高性能、高层数探针卡MLC的硬件开发、设计和制造能力,而且已实现SoC和Memory等类型探针卡MLC的量产。

基于成立至今十年时间的更新迭代,泽丰在SEMICON China 2024展会上也对ATE测试板进行了重点展示。目前泽丰已经拥有业内高性能、高层数MLO测试基板的硬件开发、设计和制造能力,将主Probe Card PCB和探针头针尾连接。

与此同时,泽丰具备主流ATE测试平台硬件开发能力,其中包括自主研发LB和PIB,其中LB用于IC封装后的成品测试,PIB用于晶圆测试;对HPC、网络、无线、PMIC、Multimedia、Memory、RF等类型的IC和LB和PIB拥有丰富的设计经验。

泽丰ATE测试板的核心竞争力或关键壁垒在于:设计能力可以支持各个平台;通过仿真方式来保证整个测试的应用和信号完整性等。泽丰拥有目前业界最高速的测试应用,保证了测试版产品的技术优势;技术能力过硬且积累深厚,产品无硬件缺陷,同时能够深入了解客户真实诉。